【第3回】“養子縁組”で相続税の基礎控除を拡大する~法的に正しい活用法とは?~

「相続税が高くて困る…」「できるだけ税負担を軽くして財産を次世代に引き継ぎたい」――

こうした声に対し、"養子縁組"という法的手段を活用する方法があります。

生前贈与をしたいが、実はその対象建物が未登記だった場合、どのようにすればいいのでしょうか。また、暦年贈与制度を利用するのか、相続時精算課税制度を利用するのかによっても、税理士にお願いする手続きの内容が異なってきます。今回は、暦年贈与制度の基礎控除額110万円を超える場合について、お話をしたいと思います。

目次

1.未登記建物について相続登記義務化の対象範囲に入るのか?

2.未登記建物の生前贈与の手続き

3.暦年贈与制度で行う場合

4.相続時精算課税制度を利用する場合

5.まとめ

1.未登記建物について相続登記義務化の対象範囲に入るのか?

令和6年4月1日に施行された、相続当為義務化ですが、登記簿上の相続による名義変更ができていない場合が対象となります。未登記建物は、法務局に「登記簿は存在しません」。そのため、相続登記義務化の対象からは外れています。

しかし、このままだと固定資産税を課税できないので、市町村役場の資産税課などは、調査を行い未登記の建物がある場合でも、固定資産税台帳に掲載しています。

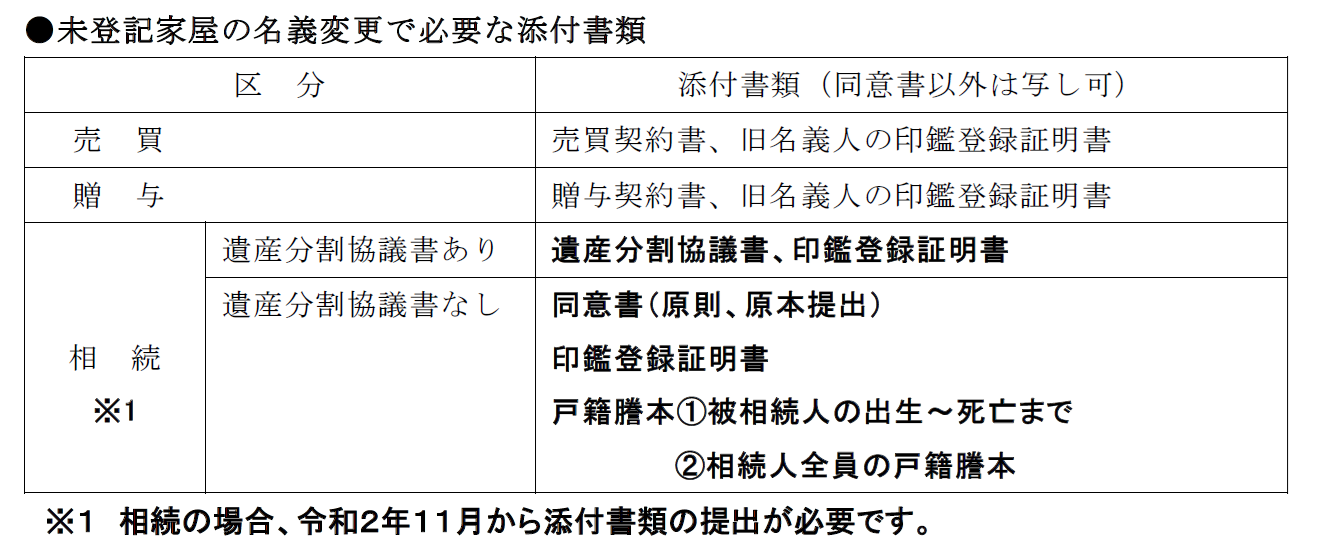

登記されている不動産については、登記が変更された場合、その情報が役場や税務署などに通知される仕組みになっております。ですので、その所有者の名義が誰であるかわかるわけですが、未登記建物の場合、物件は調査できても名義人が変更されたことまでは把握できません。そのため、未登記物件の場合、登記ではなく届出を市町村役場に行うことになります。勿論、提出する届出書以外に、添付書類が必要です。これは、相続だけではなく、売買・贈与の場合にも所定の添付書類は必要になります。

2.未登記建物の生前贈与の手続き

今回は生前贈与の手続きとなるので贈与になります。贈与も未登記建物の名義を変更するために「贈与契約書」と「名義変更の届出書」が必要です。高松市の場合、資産税課で取得することができます。印鑑については、高松市では認印でもよいらしいですが、各自治体で異なる場合があると思いますので、必ず事前に確認をしてください。

3.暦年贈与制度で行う場合

暦年贈与制度では、1年間(暦年)に110万円までの贈与は非課税となります。このため、長期間にわたり計画的に資産を分散させるのに適しています。しかし、年間110万円を超える贈与には、贈与税が課されます。税率は贈与額に応じて異なり、最高で55%です。注意点として、連続した贈与は一括贈与とみなされる可能性があるため、慎重に計画する必要があります。

個人の場合は、確定申告の時期に贈与税の申告をしなければなりません。忘れないように、ご自身で行うか、解らない場合には、税理士に頼みましょう。

4.相続時精算課税制度を利用する場合

特定の親(65歳以上)から子(20歳以上)への贈与に適用され、最大2,500万円まで非課税で贈与できます。相続時にその贈与分が相続財産に加算され、相続税が再計算されます。この制度は、大きな資産を一度に移転する際に有利ですが、相続時に再び税が計算されるため、相続税の負担が増える可能性があります。

相続時精算課税制度を利用する場合にも、確定申告の時期に届出と申告をしなければなりません。相続時精算課税制度を使うと、その相手との間の今後の贈与で暦年贈与制度を使うことはできなくなりますので、注意が必要です。税理士の無料相談を利用して、暦年贈与制度と相続時精算課税制度のどちらを使った方がいいのか確認する必要があると思います。

5.まとめ

このように、未登記建物の生前贈与の手続きについては、市町村役場で、「贈与契約書」「届出書」の提出で、問題なく名義の変更をすることができます。そもそも、未登記建物は登記簿が存在しないため、相続登記義務化の対象ではありません。

しかし、生前贈与の場合、贈与税の検討をする必要があります。相続税を見据えた対策として、「暦年贈与制度」と「相続時精算課税制度」の利用が候補に上がりますが、相続時精算課税制度を利用すると、その相手との今後の贈与では暦年贈与制度は使えなくなる点には注意が必要です。

アイリスでは、相続関連(相続登記だけでなくその生前対策も)の無料相談を随時受け付けております。いろいろとお話を聞くために、あえて時間設定は設けておりません。ただし、予約優先となりますので、必ず事前にお電話で予約をしてください。手続きが発生するまでは、相談の費用は掛かりません。(登記の方法を教えてほしい等、ノウハウを相談事項とする方は、ご遠慮ください)

また、別事務所で「相続法律・税務無料相談会」を月1で実施しております。こちらは完全予約制になっておりますので、必ず事前に電話で予約状況を確認の上、予約を確定してください。

「相続税が高くて困る…」「できるだけ税負担を軽くして財産を次世代に引き継ぎたい」――

こうした声に対し、"養子縁組"という法的手段を活用する方法があります。

香川県の相続手続きで、見落としがちな"落とし穴"に気づいていますか?登記・相続税・遺産分割で後悔しないために、香川県 高松市の司法書士・税理士による無料相談会(毎月第3水曜開催)でプロに相談しましょう。90分対応・完全予約制。

香川県高松市でも注目される生前贈与は、相続対策の一つとして有効ですが、贈与税のルールを知らずに損をしてしまう方も少なくありません。今回は、生前贈与の基本と制度、節税のための注意点を司法書士がわかりやすく解説します。

相続対策と聞くと、まず思い浮かぶのは「贈与」や「遺言書の作成」かもしれませんが、実は"生命保険"も非常に有効な生前対策の一つです。

令和6年の税制改正により、暦年贈与の使い勝手が悪くなった今、生命保険を活用した資産移転のニーズが急速に高まっています。